摘要:现货ETF的到来经过十年的努力,将现货比特币ETF引入美国金融市场的最后步骤正在进行中,贝莱德(BlackRock)和富达投资(FidelityInvestments)等多家知名发行人可能会在2024年推出产品。...

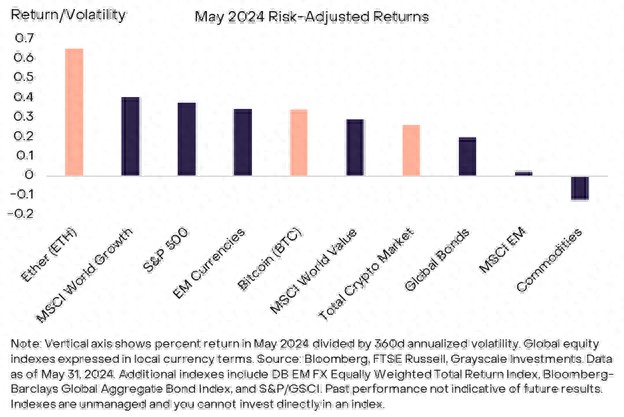

随着市场状况全面改善、机构兴趣加速以及现货比特币 ETF 即将推出,数字资产在2023 年大幅反弹。展望 2024 年,将会出现许多重要的发展。在本期《网络状况》中,我们对 2024 年数字资产行业一些最值得关注的趋势提出了自己的看法。

现货ETF的到来

经过十年的努力,将现货比特币 ETF 引入美国金融市场的最后步骤正在进行中,贝莱德 (BlackRock) 和富达投资 (Fidelity Investments) 等多家知名发行人可能会在 2024 年推出产品。现货 ETF 具有许多影响,可能会影响未来几年的数字资产市场。

由于业界预计 SEC 对 ARK & 21Shares 比特币 ETF 的决定(发行人最早的最终截止日期为 1 月 10 日),发行人最新修订的 SEC 文件似乎表明,在我们撰写本文时,SEC 即将批准。然而,有关第一波批准和确切发布日期的具体细节仍不确定。人们普遍预计,美国证券交易委员会将同时批准多个发行人,以避免被视为偏袒,正如去年秋天推出的以太坊期货 ETF 所观察到的那样。目前,有 11 个主要现货 ETF 申请人准备在下周获得批准。此次发行涉及许多不同的方面,例如 ETF 流入量的估计、ETF 发行人之间的竞争动态以及比特币成熟的市场结构。一些发行人已经开始进行营销推广,而其他发行人则希望以最低的费用进行竞争。这场“Cointucky Derby”一开始究竟会如何进行仍不确定。

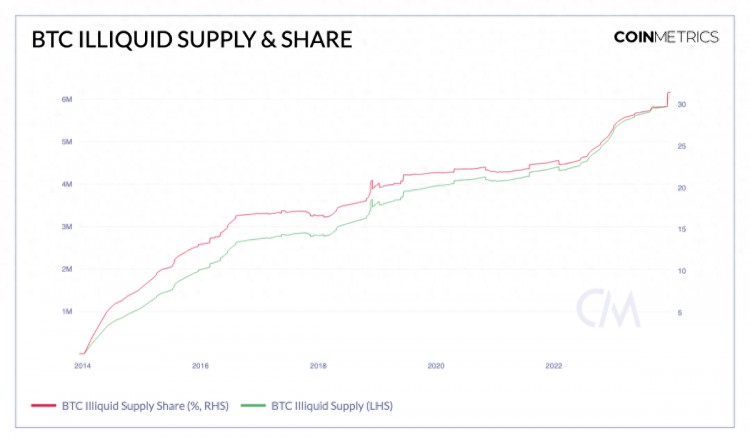

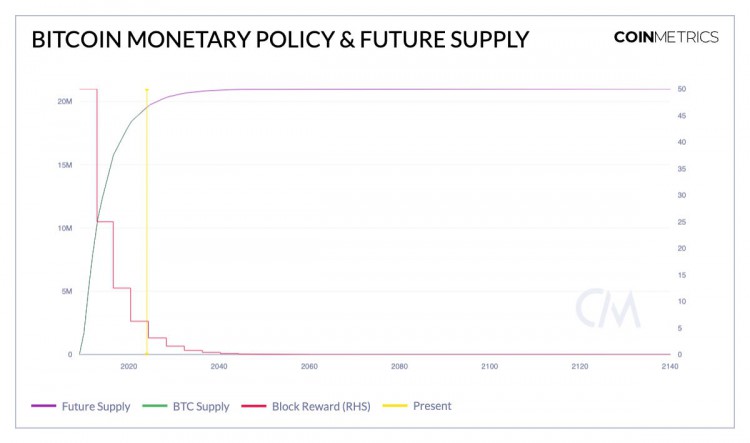

我们认为,考虑比特币的链上供应动态也很重要,这种动态可能在中期发生变化,而 Coin Metrics 的数据可以帮助揭示这一点。比特币的供应易于在链上审计和追踪,有助于使其成为一种独特的金融资产。任何运行比特币节点的人都可以追踪所有比特币的行踪并跟踪比特币的移动。这使我们能够推断出持有者行为、供应分散、活跃地址以及许多其他链上指标,而这些指标对于更不透明的资产来说是无法计算的。与 ETF 谈判并行的一个重要趋势是长期持有者持有比特币的比例不断增加。如下图所示,超过 600 万比特币(占当今总供应量的 30%)在五年内没有移动。我们认为这种休眠的比特币被排除在比特币的“自由流通量”供应之外。有关比特币近期供应动态以及自由流通量与非流动性供应的更多信息,请参阅我们去年秋天与 Bitcoin Suisse 的联合报告。

来源:Coin Metrics Network Data Pro

此外,到 2023 年,只有 30% 的 BTC 在链上活跃,大部分保持不变。尽管重要的是不要过度简化 BTC 价格的决定因素,这是一个受许多未知因素影响的动态变量,但这种日益严重的流动性不足加上大量资金流入 ETF 可能会挤压市场,从而鼓励更多供应进入流动性市场。

许多其他因素也值得关注。反作用力将撼动在岸加密货币交易所的格局,ETF可能会通过降低费用和减少摩擦来吸引买家远离现货交易所。但与此同时,像 Coinbase 这样的交易所将作为 ETF 托管人而获益(Coinbase 是 11 份主要文件中 8 份的指定托管人,其中包括贝莱德的 iShares Bitcoin Trust)。更广泛地说,该 ETF 预计将增强和确认数字资产的合法性,随着该行业的不断成熟,美国交易所可能会受益。由于围绕 ETF 的市场情绪改善,Coinbase 的平均现货交易量已跃升至每天 20 亿美元以上。与此同时,芝商所比特币期货未平仓合约的激增反映了以美国金融市场为重点的市场结构的变化。

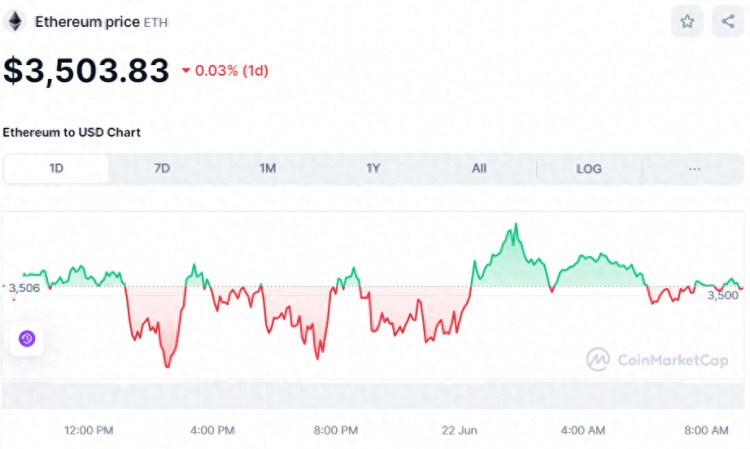

随着这种变革性的发展即将到来,今年可能标志着数字资产从利基市场向新兴资产类别的转变。随着贝莱德和其他公司也在申请以太坊现货 ETF,以太坊产品的潜在批准也将在 2024 年出现在行业参与者的脑海中。但比特币将在一年内率先上市,恰逢另一场准备主导比特币市场的大型供应活动。 2024 年的叙述:下一次比特币减半。

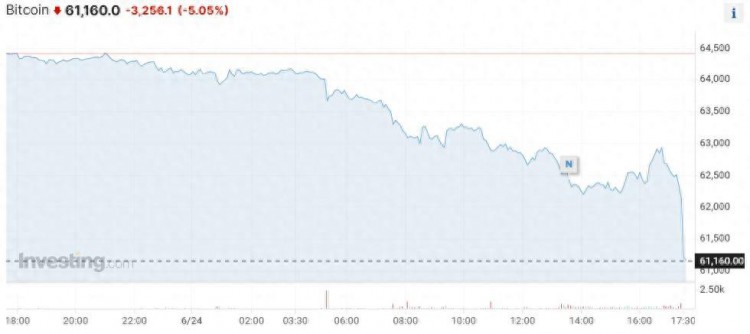

比特币第四次减半

比特币的核心价值主张之一在于其货币政策的程序化本质。每 210,000 个比特币区块,或者大约每四年,新发行的比特币数量就会减少一半,称为“减半”。预计将于今年 4 月开采的比特币区块 840,000 将把新开采区块的奖励从 6.25 BTC 减少到 3.125 BTC,这标志着比特币历史上的第四次减半,也是该协议的一个重要里程碑,因为其发行量在比特币的最终供应量为 21M。

来源:Coin Metrics Network Data Pro

尽管减半是比特币的一个可预测因素,但它仍然具有一些重要的影响。首先是对比特币矿工的影响,他们被激励投入资金和精力来保护网络安全,以换取比特币。矿工收入来自新的 BTC 发行(通过减半而减少)以及交易者支付的费用,这是比特币区块空间需求的函数。减半几乎肯定会减少以美元计算的矿工总收入,同时对能源成本高和/或硬件效率低下的运营商的利润造成压力,从而 影响矿工的经济。

简而言之,如果减半发生在 2023 年 4 月,矿工们将获得$6.8B,而不是去年的总收入$10.3B 。然而,比特币价格的年底上涨和手续费市场的复苏在 2023 年为矿工带来了帮助,这表明减半并不一定意味着年美元收入将确切下降 50%。尽管如此,随着算力达到 500 EH/s 以上的历史新高,矿工们正在竞相实现规模经济,并对 ASIC 设备进行现代化改造,以便在减半后继续取得成功。

与过去的减半一样,围绕减半对比特币供需动态的影响,以及发行量的减少是否已经“定价”,可能会重新引发争论。在一个阵营中,有些人认为,比特币减半本质上已被编程到协议规则中,这是一件提前被充分理解的事件——尤其是越来越多的研究比特币的复杂机构。另一方面,一些人通过基于流量的视角来解释减半,并指出作为比特币天然卖家的矿商的销售量将在减半后减少。更抽象地说,他们还认为减半可以增强比特币的货币属性,并推动比特币成为可靠的价值储存手段,通过每次减半带来的关注吸引新的兴趣。

整个 2024 年,市场可能会感受到减半相关情绪的影响。大部分注意力将集中在矿商盈利能力上,并引发围绕比特币最终需要转向矿商收费收入模式的新讨论。但减半也恰逢比特币历史上的一个关键时刻,即美国推出现货 ETF。尽管未来的结果不必反映过去的结果,但比特币的历史与其四年减半时期完全一致。这个新时代也将同样重要。

EIP-4844 和智能合约平台扩展之战

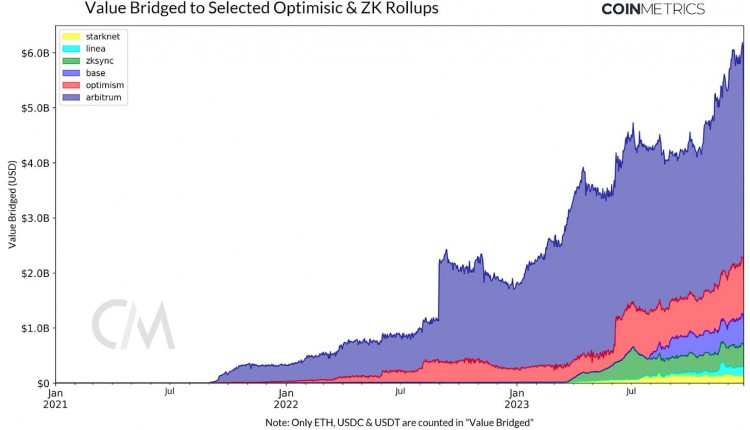

第 2 层 (L2) 解决方案在解决以太坊的可扩展性挑战方面发挥了不可或缺的作用,包括高额汽油费和有限的交易吞吐量,这些挑战影响了用户体验,尤其是在区块空间需求较高的时期。L2 解决方案(例如 Optimistic 和 ZK-rollups)将多个交易捆绑到一个“汇总”中并在链下处理它们,同时利用第 1 层(L1)网络作为“数据可用性层”来进行结算和安全。这种方法有助于将平均交易费用从主网上的约 8 美元降低到 Arbitrum 等 L2 上的约 0.01 美元。然而,随着 Rollups 的迅速普及,与链上存储数据相关的成本已成为讨论的焦点,也是以太坊发展的关键一步(请参阅下面有关 EIP-4844 的部分)。

桥梁在这一转变中发挥了重要作用,促进了以太坊主网和各种 L2 之间的资产移动。如下所示,规范的 Optimistic 和 ZK Rollup 桥已经看到大量 ETH 流量,以及 USDC 和 USDT 等 ERC-20 代币被锁定在其合约中,这反映了在第 2 层网络上交易的需求不断增长。虽然 Arbitrum 和 Optimism 等 Optimistic Rollups 占据了最大份额的资产,桥接了 130 万和 330K ETH,但随着Coinbase 的 Base 、ZK-rollups(零知识)和针对特定应用优化的特定应用 Rollups 的引入,L2 格局继续增长。用例。

资料来源:Coin Metrics ATLAS

这一转变的关键一步是“Dencun”硬分叉,其激活可能会在 2024 年第二季度到来。通过以太坊改进提案 (EIP) 4844(“proto-danksharding”),此升级旨在引入“ Blob 携带交易”是一种新的交易类型,使 Rollup 能够在以太坊 L1(数据可用性)上以更低的成本在更短的时间内存储大量数据。预计这将减少汇总的运营开销,同时进一步降低 L2 的交易费用,最终提高使用以太坊的经济可行性并解锁新的用例。

尽管以太坊以汇总为中心的路线图和预期的 Dencun 硬分叉取得了进展,但有关生态系统内长期效率和用户体验的挥之不去的问题仍然存在。资产桥接的复杂性和标准化的需求,加上分散用户和流动性的汇总的快速扩散,凸显了这些生态系统之间互操作性的重要性。由于以太坊采用模块化方法来减轻其局限性,它还面临着某些活动可能从第一层重新分配的问题,这一转变可能会影响以太坊主网的发展轨迹和 ETH 的效用。尽管存在一些有效的批评,但到 2024 年,以太坊生态系统仍将在许多重要类别中保持显着领先,包括稳定币流动性、DeFi 活动、用户花费的总费用以及其他几项指标。

然而,与以太坊的 L2 路线图并行的是,Solana 和 Avalanche 等替代性的 Layer 1 区块链的复苏——在一年内分别实现了 975% 和 300% 的回报率——正在重新将注意力集中在它们的架构权衡上。本次讨论的核心是将整体方法(例如 Solana 的方法)与以太坊的模块化方法并置,前者将执行、数据可用性和共识统一在一个层中,而后者则分割了其中一些功能。这种对比是围绕智能合约平台讨论的核心,并将继续影响围绕其相对主导地位的争论,最终引发围绕可扩展性、用户体验、安全性和应用程序生态系统权衡的讨论。

很明显,为了扩展智能合约平台,正在进行许多相互竞争的努力;然而,目前还不清楚是否会出现一个单一的赢家,或者是否会出现多种解决方案并存。2024 年不太可能给出明确的答案。然而,显然对块空间的需求很大,正如我们将在下一节中看到的,到 2024 年,有大量新兴应用程序将寻求可靠且廉价的块空间。

稳定币、RWA 和新兴应用

稳定币和 CBDC

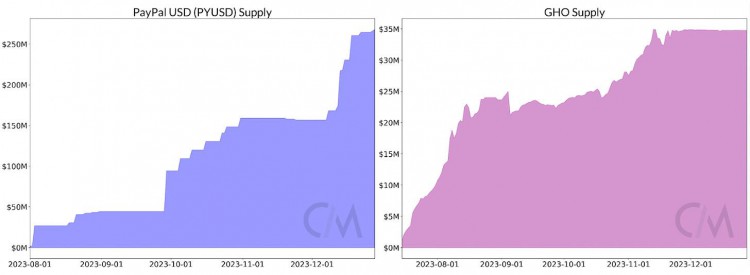

稳定币一直是过去一年的中心主题,我们相信这一主题将持续到 2024 年。2023 年,随着市场应对硅谷银行倒闭等事件,价值超过 1200 亿美元的稳定币市场发生了重大重新洗牌。这影响了两种最大的法定稳定币 Tether 和境内发行的 USDC 的走势,它们的供应趋势相反。然而,尽管 USDC 发行人 Circle 在 2023 年失去了一些市场份额,但仍在考虑于2024 年在美国上市,其业务因2023 年利率上升而大幅增长,同时还计划在日本和巴西等地进行海外扩张。与此同时,稳定币行业总体而言在 2024 年继续扩张,巩固了其价值主张和与数字资产生态系统的强大产品市场契合度。

这种扩张的例证是较新的稳定币得到采用,例如 PayPal 的 PYUSD、法国兴业银行发行的欧元支持的 EURCV 以及 Aave 的 GHO 等协议原生稳定币。这种趋势不仅体现在稳定币的多样性(从法币支持到加密货币支持)上,而且还体现在发行机构的多样性上,包括支付和金融机构。此外,由代币化国库券等链下资产和 ETH 和流动质押代币(LST)等链上抵押品支持的计息稳定币正在获得关注。尽管这些发展仍然处于新兴阶段并具有不同的风险状况,但它们有望丰富不断发展的稳定币生态系统。

资料来源:Coin Metrics ATLAS

与公共区块链上稳定币的快速崛起并行的是围绕中央银行数字货币(CBDC)的持续研究和开发。由于巴西等一些国家希望在新的一年推出 CBDC,2024 年可能会为比较无需许可与集中式数字金融基础设施提供新的视角。

现实世界资产 (RWA)

正如我们对 2023 年的预期,现实世界资产 (RWA) 生态系统在过去一年中出现了大幅增长。这一领域的两个主要类别,即公共证券和私人信贷的代币化,推动了这一趋势,这两个主题都弥合了传统金融和数字资产经济之间的差距。虽然公共证券的代币化将美国国债等传统金融资产的广阔市场引入了公共区块链,使其准入全球化,但私人信贷项目通过获得廉价信贷的工具满足了新兴经济体的需求。代币化国债市场规模在 2023 年超过 5 亿美元,部分原因是美联储加息周期增加了通过“无风险”利率提供的收益的吸引力,将 Ondo 的 OUSG 等项目的市值推高至 1.75 亿美元,并提供了增加 MakerDAO 的收入。更快的结算时间、更高的透明度和更便宜的运营成本是区块链带来的一些价值主张,随着机会扩展到股票、私募市场基金和房地产等其他金融工具,这些价值主张有助于加速这一趋势。

展望未来,Coinbase 的第 2 层网络 Base 等举措将推动 RWA 行业的增长。“ Project Diamond ”利用 Base 的扩容能力、Coinbase 的钱包和托管服务以及 Circle 的 USDC 稳定币,旨在为数字金融工具创建一个受监管的资本市场。同样,摩根大通、阿波罗和新加坡金融管理局合作的“Project Guardian ”反映了金融机构对代币化日益增长的兴趣。尽管一些 RWA 举措发生在许可的区块链上,限制了其全部潜力,但该领域在公共区块链上的扩展前景广阔。

质押和去中心化金融(DeFi)

在以太坊 DeFi 生态系统中, Shapella 升级后,流动质押激增,Beacon 链上质押了近 2900 万 ETH,而Lido管理着其中近 32%(900 万 ETH)。链上收益的存在,通过验证网络而获得奖励,增强了 ETH 作为生产性资本资产的吸引力。像Blast这样的 Layer 2 桥接器,通过抵押闲置的 ETH 来产生收益,进一步加剧了这一趋势。2024 年推出的 EigenLayer 主网将引入重新抵押,允许使用抵押的 ETH 来引导其他网络(如数据可用性层、预言机或桥接器)的经济安全,本质上是重新使用以太坊的安全模型。虽然重新抵押将通过更高的收益率提供更大的激励,但它也可以放大智能合约、运营商并削减相关风险,使其成为 2024 年的关键主题。

在更大的 DeFi 生态系统中,我们预计去中心化交易所 (DEX) 和借贷协议将在 2024 年发挥关键作用,特别是Uniswap v4预计将进入场景。新的迭代将能够通过“hooks”创建定制池和交易策略,以及通过 Dencun 升级增强的 Gas 成本降低。随着协议变得更加通用,它们将提供更大的灵活性和对风险管理的控制,这可能会外化一些复杂性,但也能满足更广泛的受众和各种用例。

人工智能与加密货币、DePIN 与消费应用的融合

区块链对非金融应用的影响越来越大,正如去中心化物理基础设施 (DePIN) 所示。通过代币激励促进存储(Filecoin)、网络基础设施(Helium)和计算(Akash)等领域的资源共享,对这些重要资源的访问正在民主化。这在人工智能领域也至关重要,可以实现全球、无需许可地参与目前由主要科技公司主导的计算市场,同时还可以通过区块链隐私解决方案使人工智能生成的内容或数据更加安全和值得信赖。这些突破性技术的融合带来了令人兴奋的发展。

游戏和社交媒体也可能会受到账户抽象进步的推动——简化钱包交互和交易流程,从而改善用户体验。第 2 层增强功能,尤其是像 Immutable 这样的游戏特定 L2 增强功能,使频繁的低价值交易(包括游戏内物品购买和 NFT 使用)变得更加可行。尽管 NFT 格局经历了低谷,并且随着 Blur 超越 Opensea 等市场以及比特币铭文的增长而不断变化,但该领域在增强品牌或艺术家社区之间的参与度方面具有巨大潜力。牛市将为消费者应用生态系统带来新的兴趣,促进区块链技术的主流采用。

监管与政策展望

随着过去一年美国监管挑战的冲击,更加乐观的政治环境的实现将是一个值得欢迎的变化。然而,在政策方面有一些进展,数字资产市场参与者将在这成为现实之前寻求澄清。美国一项有前途的发展是政治上更加活跃的加密基础,Fairshake 超级政治行动委员会筹集了 7800 万美元,以支持 2024 年美国大选中支持区块链技术的候选人。Coinbase 和 SEC 之间正在进行的法律程序也将是一个值得关注的重要领域,Coinbase 将于 1 月 17 日在法庭上听取其判决动议的口头辩论。就像 Ripple 和 Grayscale 诉讼一样,这场斗争的结果可能对该行业产生深远的影响,并可能影响国际监管。尽管全球多个司法管辖区在加密货币政策方面取得了重大进展,例如阿联酋和欧盟(其 MiCA 法规将于 2024 年生效),但其他司法管辖区还有很多工作要做。

结论

数字资产市场将于 2024 年走向成熟。预计推出的现货 ETF 是比特币相对短暂但影响深远的历史中的一个里程碑,距其创世区块被开采仅 15 年前的今天,释放了一种新的货币概念。世界。

订阅和过去的问题

Coin Metrics 的网络状态是根据我们自己的网络(链上)和市场数据对加密货币市场进行公正的每周观察。

如果您想在收件箱中获取《网络状况》,请在此处订阅。您可以在此处查看《State of the Network》的前几期。